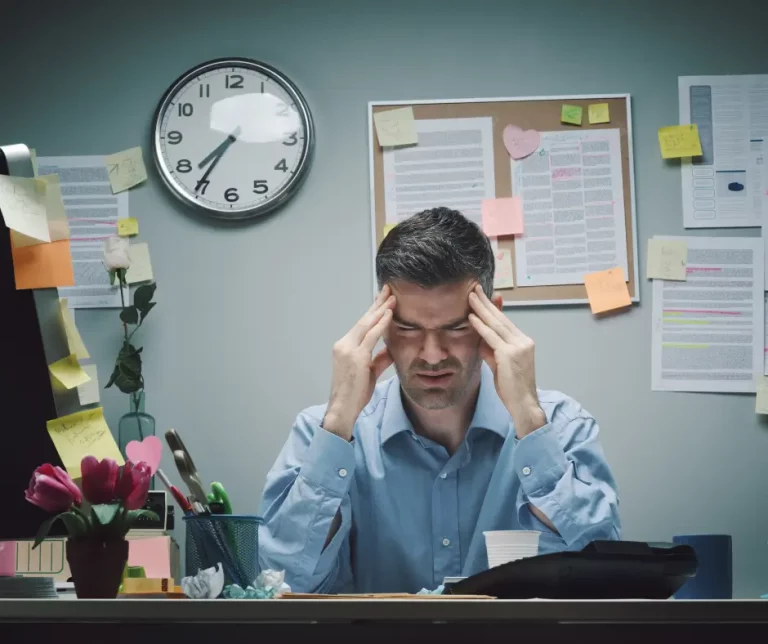

Die eigene Gesundheit ist unser wichtigstes Gut. Das gilt für den privaten Bereich und erst recht im Beruf. Deine Gesundheit ist im Berufsleben dein Kapital. Doch was, wenn deine Arbeitskraft aus gesundheitlichen Gründen beeinträchtigt wird? Egal ob durch Unfall oder Krankheit. Jeder Vierte wird während des Arbeitslebens zumindest zeitweise berufsunfähig. Die finanziellen Einbußen können existenzbedrohlich sein und die staatliche Absicherung durch die Erwerbsminderungsrente ist fast immer unzureichend.

Mit einer Berufsunfähigkeitsversicherung schützt Du dich vor den finanziellen Folgen, wenn deine Arbeitskraft aus gesundheitlichen Gründen beeinträchtigt wird. Sie ist eine Art Vollkasko für deine Arbeitskraft und ein absolutes Muss für alle Erwerbstätigen, die auf ihr Einkommen angewiesen sind.

In diesem Ratgeber erfährst Du, auf was Du vor dem Abschluss einer Berufsunfähigkeitsversicherung achten solltest. In unserem unabhängigen Berufsunfähigkeit Test stellen wir dir die besten Anbieter für BU-Versicherungen in Deutschland vor. Natürlich stehen wir dir wie immer persönlich mit Rat und Tat zur Seite, wenn Du Fragen hast.

Wie funktioniert die Berufsunfähigkeitsversicherung?

Die Berufsunfähigkeitsversicherung ist ein privater Vertrag, den Du mit einer der zahlreichen Versicherungsgesellschaften in Deutschland abschließen kannst. Im Leistungsfall zahlt die Berufsunfähigkeitsversicherung eine monatliche Rente, wenn Du deinen zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung beschaffen war, ganz oder teilweise voraussichtlich auf Dauer nicht mehr ausüben kannst. Dabei spielt es keine Rolle, ob die Beeinträchtigung durch Krankheit, Körperverletzung, altersentsprechendem Kräfteverfall oder einen Unfall entstanden ist (siehe § 172 Absatz 2).

Wann zahlt die Berufsunfähigkeitsversicherung?

Deine Berufsunfähigkeitsversicherung zahlt, wenn Du zu mindestens 50 Prozent berufsunfähig bist. Das bedeutet, dass Du in deinem zuletzt ausgeübten Beruf aus gesundheitlichen Gründen maximal nur noch 50% der üblichen Tätigkeit ausführen kannst. In der Praxis kann dies zum Beispiel an der üblichen Arbeitszeit festgemacht werden. Wenn Du gesundheitlich bedingt zum Beispiel nur noch 4 der üblichen 8 Stunden in deinem Beruf arbeiten kannst. Aber auch das Tätigkeitsspektrum kann Grundlage für die Zahlung der BU-Rente sein. Wenn deine Tätigkeit z.B. bisher zu 50% aus dem Führen eines Kraftfahrzeugs bestand, Du dieses aber gesundheitlich bedingt nicht mehr fahren darfst, greift deine BU-Versicherung.

Fazit: Deine berufliche Leistungsfähigkeit ist voraussichtlich dauerhaft zu mindestens 50% eingeschränkt. Da die Berufsunfähigkeitsversicherung immer an deine zuletzt ausgeübte berufliche Tätigkeit gekoppelt ist, spielt es keine Rolle, ob Du noch einen anderen Beruf ausüben könntest.

Was bedeutet dauerhafte Leistungseinschränkung?

Als dauerhaft wird meist ein Prognosezeitraum von mindestens 6 Monaten bezeichnet. Du erhältst die Leistung also, wenn ärztlich festgestellt wird, dass deine Leistungsfähigkeit voraussichtlich länger als 6 Monate zu mindestens 50% beeinträchtigt ist.

Brauche ich eine Berufsunfähigkeitsversicherung?

Kurz und knapp: ja, eine Berufsunfähigkeitsversicherung ist sinnvoll, wenn Du auf dein Arbeitseinkommen angewiesen bist. Das staatliche Pendant zur Berufsunfähigkeitsversicherung ist die gesetzliche Erwerbsminderungsrente (EMR). Diese ist aber keinesfalls ein Ersatz für die Berufsunfähigkeitsversicherung! Ohne tiefgehend in den Bereich der gesetzlichen Erwerbsminderungsrente abschweifen zu wollen, sind hier die wichtigsten Fakten dazu:

- die Höhe der EMR liegt durchschnittlich unter dem Grundsicherungsniveau und reicht in den meisten Fällen nicht aus

- die volle EMR erhält nur, wer in keinem anderen Beruf länger als 3 Stunden arbeiten kann, egal in welchem Beruf

- die halbe EMR erhält, wer täglich noch 3 bis 6 Stunden in irgendeinem Beruf arbeiten kann, egal in welchem Beruf

- das klassische Beispiel hierfür ist die leitende Angestellte, die keine volle EMR erhält, da sie trotz schwerer gesundheitlicher Probleme täglich noch mindestens 3 Stunden als Pförtner arbeiten könnte

Wie Du siehst, ist die private Absicherung mit einer Berufsunfähigkeitsversicherung notwendig, wenn Du auf dein Arbeitseinkommen angewiesen bist. Eine echte Alternative zur Berufsunfähigkeitsversicherung gibt es derzeit nicht. Mehr dazu erfährst Du im Abschnitt “Alternativen zur Berufsunfähigkeitsversicherung”.

Für wen ist eine Berufsunfähigkeitsversicherung sinnvoll?

Grundsätzlich ist die Berufsunfähigkeit nicht nur sinnvoll, sondern notwendig für alle, die von ihrem Arbeitseinkommen leben und nicht über ausreichend Vermögen verfügen oder durch ihre Familie im Falle der Berufsunfähigkeit versorgt werden. Das gilt sowohl für Arbeitnehmer, Selbstständige, Berufsanfänger und sogar Studenten.

Für Beamte kann der Abschluss einer Dienstunfähigkeitsversicherung sinnvoll sein.

Wann sollte ich eine Berufsunfähigkeitsversicherung abschließen?

Du solltest so früh wie möglich einen BU-Vertrag abschließen, um dir deinen Gesundheitszustand in jungen Jahren zu sichern. Außerdem ist die Höhe der Beiträge maßgeblich vom Eintrittsalter abhängig. Je früher Du einsteigst, desto niedriger die Beiträge. Natürlich sitzt das Geld bei Berufsanfängern und Studenten nicht so locker. Umso wichtiger ist ein unabhängiger Anbietervergleich. Zudem kannst Du gute Verträge später an sich ändernde Lebensbedingungen anpassen, z.B. wenn Du den Beruf wechselst oder mehr Geld verdienst. So kannst Du mit niedrigen Beiträgen starten und deinen Vertrag später ohne erneute Gesundheitsprüfung aufstocken. Mehr dazu findest Du unter Nachversicherungsgarantie Berufsunfähigkeit.

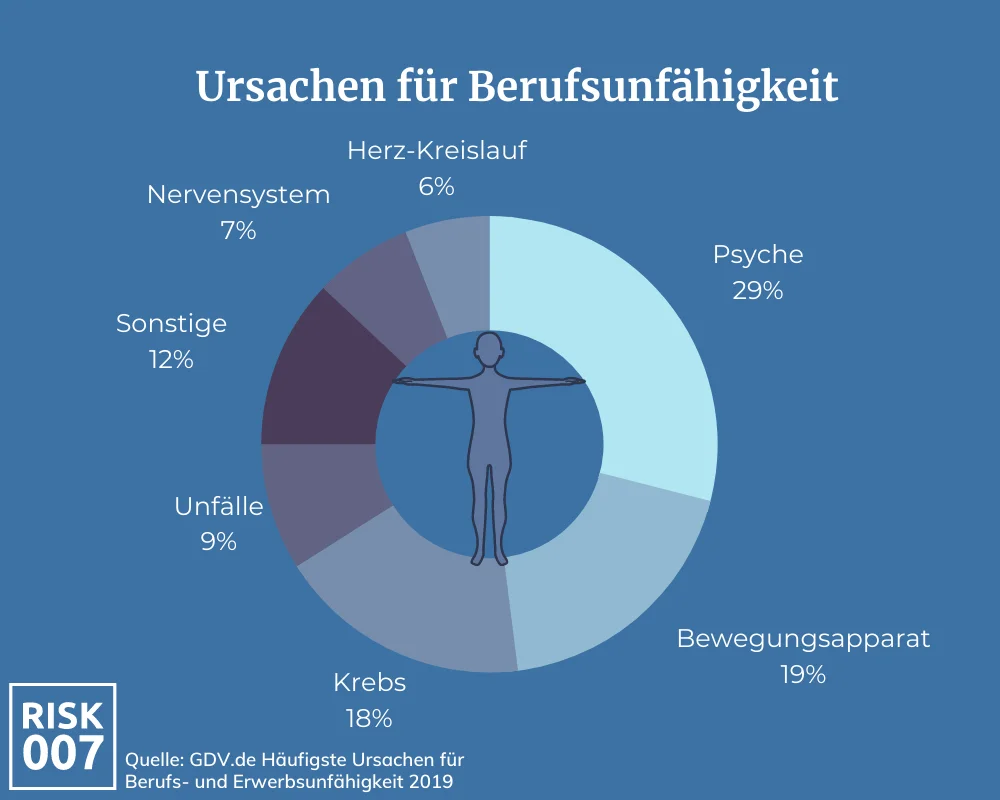

Ursachen für Berufsunfähigkeit

Psychische Leiden, Unfälle, persönliche Schicksalsschläge oder schwere Krankheiten: Die Berufsunfähigkeit hat vielfältige Ursachen und kann jede Alters- und Berufsgruppe betreffen. Statistisch gesehen wird jeder vierte Berufstätige während des Arbeitslebens mindestens einmal berufsunfähig. Gründe für Berufsunfähigkeit sind vor allem psychische Leiden und Krankheiten von Skelett und Bewegungsapparat. Überraschend ist für Viele, dass nur etwa 10% aller Berufsunfähigkeitsfälle auf Unfälle entfallen.

Du möchtest diese Grafik auf deiner Webseite einbinden? Kein Problem! Kopiere einfach den nachfolgenden HTML Code und füge ihn an der gewünschten Stelle auf deiner Webseite ein.

<a href="https://risk007.de/ratgeber/berufsunfaehigkeitsversicherung/" target="_blank">

<img class='no-lazy'src="https://risk007.de/wp-content/uploads/2022/01/Ursachen-Berufsunfaehigkeit.webp" alt="Ursachen Berufsunfähigkeit"/></a>

Wie hoch sollte die Berufsunfähigkeitsrente sein?

Die Höhe der BU-Rente sollte an deine persönliche Situation angepasst sein. Wir empfehlen in der Regel eine Berufsunfähigkeitsrente von 70% bis 80% deines Nettoeinkommens.

Wie lange sollte die Laufzeit der Berufsunfähigkeitsversicherung sein?

Wenn möglich solltest Du eine Vertragslaufzeit bis zum 67. Lebensjahr vereinbaren. So gehst Du sicher, dass Du im Leistungsfall keine Lücken bis zur Zahlung der Altersrente befürchten musst. Gehst Du früher in den Altersruhestand, kannst Du den Vertrag jederzeit vor Ablauf kündigen.

Mindestanforderungen an eine gute Berufsunfähigkeitsversicherung

Beim Abschluss einer Berufsunfähigkeitsversicherung gibt es Einiges zu beachten. Da es auf dem Weg zum guten BU-Schutz viele potenzielle Fallstricke gibt, empfehlen wir dir vor Abschluss einen unabhängigen BU-Experten zu kontaktieren. Eine sorgfältige Auswahl und Beantragung der Berufsunfähigkeitsversicherung kann dich vor teuren und im Ernstfall vor existenzbedrohlichen Fehlern bewahren.

Alle von uns empfohlenen Verträge weisen mindestens die folgenden Kriterien für einen guten BU-Schutz auf:

Klare Definitionen des BU Begriffs

Als berufsunfähig gilt, wer seinen zuletzt ausgeübten Beruf aus gesundheitlichen Gründen nicht mehr zu mindestens 50% ausführen kann. Dabei spielt es keine Rolle, ob die gesundheitlichen Einschränkungen durch Krankheit, Unfall, Körperverletzung oder altersbedingten Kräfteverfall eingetreten sind.

Verzicht auf abstrakte Verweisung

Im Leistungsfall wird nicht geprüft, ob Du mit deinen persönlichen Fähigkeiten, Fertigkeiten oder deine Ausbildung noch einer anderen Tätigkeit nachgehen könntest. Dies gilt unabhängig von ausgeübten Berufen in der Vergangenheit.

Auf Dauer bedeutet voraussichtlich 6 Monate

Der BU-Vertrag sollte Leisten, sobald die voraussichtliche Berufsunfähigkeit mindestens 6 Monate beträgt.

Rückwirkende Rentenzahlung

Ab Feststellung der Leistungspflicht sollte die BU-Rente auch rückwirkend ab dem ersten Tag des Eintritts der BU-Voraussetzungen gezahlt werden.

Verspätete Meldung bis 3 Jahre

Eine Berufsunfähigkeit wird oft erst mit Verzögerung festgestellt. Deshalb sollte die BU-Rente auch bei verspäteter Meldung bis zu drei Jahre rückwirkend gezahlt werden.

Beitragsbefreiung der BU während Leistungsphase

Im Leistungsfall solltest Du keine Beiträge für den Vertrag zahlen müssen. Während der Leistungsprüfung sollten Versicherte zudem eine Stundung der Beiträge wählen können.

Weltweite Gültigkeit der BU

Der Vertrag sollte weltweit uneingeschränkt gültig sein.

Unverschuldetes Verschweigen von Vorerkrankungen

Hat der Versicherte ohne eigenes Verschulden Vorerkrankungen nicht angegeben, sollte der Versicherer auf die Nachzahlung von Beiträgen oder gar die Kündigung des Vertrags verzichten.

Verzicht auf Rückzahlung gewährter Leistungen

Nachversicherungsgarantie in der BU

Egal ob Hochzeit, Kinderwunsch oder Berufswechsel – persönliche Lebensumstände können sich jederzeit ändern und sind nicht immer planbar. Deine Berufsunfähigkeitsversicherung sollte deshalb flexibel anpassbar sein. Mit der Nachversicherungsgarantie kannst Du deine BU-Versicherung ohne erneute Gesundheits- & Risikoprüfung aufstocken. In unserem Artikel “Nachversicherungsgarantie Berufsunfähigkeit” erfährst Du, warum die Nachversicherungsgarantie in der BU so wichtig ist und was Du dabei beachten solltest.

Verzicht auf Umorganisation des Arbeitsplatzes

Beitragsdynamik

Durch die BU-Dynamik wird die vereinbarte BU-Rente regelmäßig automatisch um einen vorher festgelegten Prozentsatz (z.B. 3%) angehoben. Entsprechend steigt natürlich auch der Beitrag. Dadurch soll langfristig vor allem die Inflation ausgeglichen werden. Eine sinnvolle Ergänzung für jeden BU-Vertrag.

Leistungsdynamik

Analog zur Beitragsdynamik sollte die Inflation auch im Leistungsfall ausgeglichen werden. Gehen wir von jährlich 2% Inflation aus, wäre deine BU-Rente im Leistungsfall nach 10 Jahren schon 20% weniger wert. Mit der Leistungsdynamik steigt deine BU-Rente auch während Du berufsunfähig bist. Wir empfehlen im Schnitt 2%, da hier der beste Kompromiss aus Mehrbeitrag und Rentensteigerung zum Tragen. Im Zweifel ist aber auch eine BU ohne Leistungsdynamik immer noch besser als gar keine BU.

Ist die Kombination von BU-Versicherung und einer kapitalbildenden Lebensversicherung sinnvoll?

Von uns ein ganz klares “Nein”. Mal abgesehen davon, dass wir für die Altersvorsorge keine kapitalbildende Lebensversicherung empfehlen, ist auch die Koppelung von Berufsunfähigkeitsversicherung und Altersvorsorge in einem Vertrag nicht sinnvoll. Diese Verträge sind überteuert, haben zu hohe Abschluss- und Verwaltungskosten und sind dazu meist unflexibel.

“Bei diesem Vertrag bekommst Du am Ende wenigstens etwas raus, wenn nichts passiert.”

Immer wieder hören wir von Kunden, dass sie mit diesem Argument überzeugt worden sind. Wenn dir dein Versicherungsvermittler einen solchen Vertrag empfiehlt, dann macht er das vermutlich aus eigenem finanziellen Interesse oder Unwissenheit. Höchste Zeit für einen Wechsel zum unabhängigen BU-Experten.

Gesundheitsfragen in der Berufsunfähigkeitsversicherung

Grundsätzlich besteht für dich bei jeder Versicherung die Pflicht, bei Vertragsabschluss wahrheitsgemäße Angaben zu machen. Besonders beim Abschluss eines BU-Vertrags können falsche oder ungenaue Angaben schnell zum teuren oder gar existenzbedrohlichen Fehler werden.

Dein Gesundheitszustand ist maßgeblich dafür, ob und zu welchen Konditionen dir ein Anbieter Versicherungsschutz gewährt. Eventuelle Vorerkrankungen, angeborene Leiden, Beruf und dein persönlicher Lebensstil können zu Beitragszuschlägen, Ausschlüssen oder sogar zur kompletten Ablehnung des Versicherungsschutzes führen.

Hier zu Schummeln oder Angaben zu verheimlichen solltest Du unbedingt vermeiden. Du tust dir damit absolut keinen Gefallen, denn der Versicherer wird deine Angaben im Leistungsfall genau prüfen. Hast Du beim Vertragsabschluss falsche Angaben gemacht, hat der Versicherer das Recht die Leistung verweigern und sogar vom Vertrag zurücktreten.

Laut Angaben des GDV (2019) wurden 13% der beantragten Leistungsfälle aufgrund einer Verletzung der vorvertraglichen Anzeigepflicht durch den Versicherungsnehmer abgelehnt.

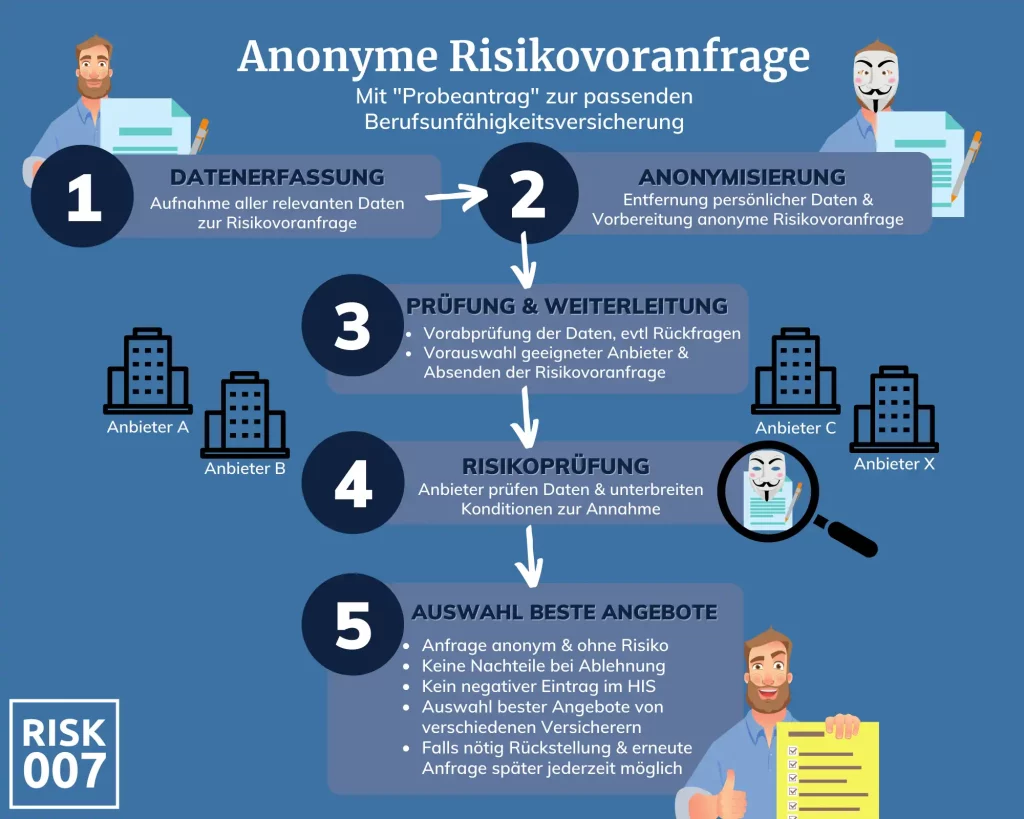

Anonyme Risikovoranfrage Berufsunfähigkeit

Wie bereits erwähnt, sind dein Gesundheitszustand und deine persönliche Lebenssituation (Beruf, Hobbys, Lebensstil) maßgebend dafür, ob und zu welchen Konditionen Du Versicherungsschutz erhältst. Über eine anonyme Risikovoranfrage erfassen wir alle wichtigen Daten von dir und leiten diese anonymisiert an geeignete BU-Anbieter weiter. So können wir unabhängig und ohne Risiko ausloten, welcher Versicherer dich zu den besten Konditionen versichern würde. Gleichzeitig hat die Versicherung keine Möglichkeit deine persönlichen Daten wie Name und Anschrift zu speichern. Du kannst also nicht identifiziert werden und musst selbst bei der negativen Rückmeldung eines Versicherers keine Konsequenzen für zukünftige Anfragen fürchten. Die anonyme Risikovoranfrage sollte ein wichtiger Bestandteil bei deiner Suche nach der passenden Berufsunfähigkeitsversicherung sein.

Wir können gar nicht oft genug betonen, wie wichtig die anonyme Risikovoranfrage bei der BU Versicherung ist. Deshalb haben wir diesem Thema einen separaten Ratgeber mit allen Details gewidmet.

Du möchtest diese Grafik auf deiner Webseite einbinden? Kein Problem! Kopiere einfach den nachfolgenden HTML Code und füge ihn an der gewünschten Stelle auf deiner Webseite ein.

<a href="https://risk007.de/ratgeber/berufsunfaehigkeitsversicherung/" target="_blank">

<img class='no-lazy'src="https://risk007.de/wp-content/uploads/2022/01/Anonyme-Risikovoranfrage-Berufsunfaehigkeitsversicherung.webp" alt="Ablauf anonyme Risikovoranfrage Berufsunfähigkeitsversicherung"/></a>

Was kostet eine Berufsunfähigkeitsversicherung?

Wie teuer eine Berufsunfähigkeitsversicherung ist hängt von verschiedenen Faktoren ab und muss individuell geprüft werden. Zudem unterscheiden gibt es je Anbieter und Bedingungswerk enorme Preis- und Leistungsunterschiede.

Die Kosten einer BU-Versicherung hängen individuell von den folgenden Faktoren ab:

- Höhe der vereinbarten BU-Rente

- Alter bei Vertragsabschluss (Eintrittsalter)

- Laufzeit der Versicherung (Endalter)

- Beruf/Tätigkeit bei Antragstellung

- Renten- bzw. Leistungsdynamik

- Gesundheitszustand und eventuelle Vorerkrankungen

- persönlicher Lebensstil & Gewohnheiten (z.B. Rauchen)

- gefährliche Hobbys

Alternativen zur Berufsunfähigkeitsversicherung

Es gibt kaum echte Alternativen zur Berufsunfähigkeitsversicherung. Eine gute BU ist der beste Schutz zur Absicherung deiner Arbeitskraft. Solltest Du jedoch keine Berufsunfähigkeitsversicherung abschließen können (z.B. wegen Vorerkrankungen), gibt es folgende Alternativen, die sinnvoll für dich sein könnten:

- Erwerbsunfähigkeitsversicherung

- Dread-Disease Versicherung

- Grundfähigkeitsversicherung

- Unfallversicherung

Empfehlung zur Berufsunfähigkeitsversicherung

Wie Du siehst, ist die Berufsunfähigkeitsversicherung ein sehr komplexes Thema. Der passende Versicherungsschutz hängt von vielen Faktoren und maßgeblich von deiner persönlichen Situation ab. Eine pauschale Empfehlung für oder gegen einen BU Anbieter ist nicht möglich und wäre absolut unprofessionell. Die Suche nach dem passenden BU Schutz kann ein zeitaufwendiger Prozess und steiniger Weg sein. Umso zufriedener wirst Du sein, wenn Du eine gut durchdachte Entscheidung getroffen und den passenden Anbieter gefunden hast. Wir gehen diesen Weg gern gemeinsam mit dir und stehen dir von Anfang bis Ende als unabhängiger Experte zur Seite. Buche jetzt einen unverbindlichen Termin mit uns und lass dich unabhängig vom BU Spezialisten beraten.